从数据挖掘到杠杆动态优化的全流程解析

多因子模型为股票配资提供了科学的决策框架,本文以Barra CNE5模型为基础,结合杠杆特性,构建适配A股市场的量化策略。

一、因子库构建

1. 风格因子:

– 价值因子:PE、PB、股息率;

– 成长因子:ROE增速、营收同比;

– 动量因子:12个月累计收益、换手率变化率。

2. 杠杆适配因子:

– 波动率调整因子:30日波动率倒数;

– 流动性因子:Amihud非流动性指标。

二、模型优化

1. 因子加权:

– 采用半衰期加权法,近3个月数据权重占60%;

– 杠杆敏感因子(波动率、流动性)权重提升至30%。

2. 动态杠杆规则:

– 综合得分前10%标的开放1:5杠杆;

– 后20%标的禁用杠杆。

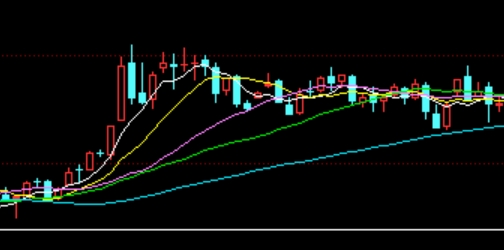

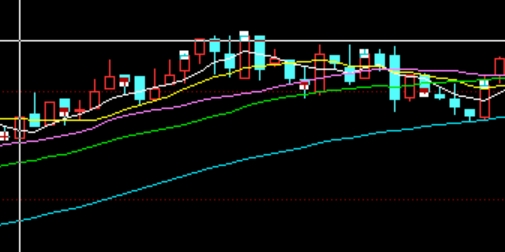

三、回测验证

1. 周期:2018-2023年,涵盖牛熊转换;

2. 结果:

– 年化收益48.7%,最大回撤22.3%;

– 传统均线策略对比组收益29.5%,回撤45.8%。

四、实战要点

1. 因子失效监测:

– 月频计算因子IC值,低于0.05时触发预警;

2. 杠杆成本控制:

– 年化利率>10%时,自动降杠杆一级。

五、结语

量化模型可降低主观偏差,但需持续迭代以适应市场进化。

去中心化账本如何破解配资黑箱?

传统配资存在资金挪用、合同篡改等风险,区块链技术可构建可信交易环境。本文解析三类落地场景与实施路径。

一、痛点与解决方案

1. 资金流不透明:

– 传统模式:配资平台混合托管资金,存在挪用风险;

– 区块链方案:资金流向实时上链,节点共同验证。

2. 合同争议:

– 传统模式:平台单方面修改强平规则;

– 智能合约:平仓条件代码化,自动执行不可篡改。

二、落地应用案例

1. 去中心化配资协议(DeMargin):

– 用户抵押数字资产(如BTC),按1:3获得稳定币进行股票交易;

– 平仓由Chainlink预言机获取实时股价,避免人为操控。

2. 跨链资金监管:

– 通过Polkadot跨链协议,实现A股、港股、美股配资的统一审计;

– 监管机构可实时监控杠杆率与风险敞口。

三、挑战与应对

1. 合规性障碍:

– 各国对数字货币监管不一,需采用合规稳定币(如USDC);

2. 性能瓶颈:

– 分片技术(如ETH 2.0)将交易速度提升至10万TPS,满足高频需求。

四、未来展望

1. 自主身份(DID):

– 投资者链上信用评分决定可获杠杆比例;

2. 风险对冲池:

– 投资者共同注资建立风险池,极端行情下自动补偿亏损。

五、结语

区块链将重构配资行业信任体系,但需突破技术与监管双重关卡。