利息支出与收益的税务处理全解析

股票配资涉及复杂的税务问题,普通投资者常因忽视税务规划导致收益缩水。本文从税法角度解析配资的税务成本,并提供合规优化方案。

一、配资利息的税务处理

1. 个人投资者:

– 利息支出不可抵扣投资收益,需全额自行承担;

– 案例:某投资者年利息支出10万元,无法减少应税收益。

2. 企业主体:

– 若配资用于企业经营(如市值管理),利息可按50%税前抵扣;

– 需提供资金用途证明,避免被认定为“投机性支出”。

二、投资收益的征税规则

1. 价差收益:

– 持股<1年:按20%缴纳个人所得税;

– 持股≥1年:免征(需穿透核查杠杆资金是否影响持股期限认定)。

2. 分红收益:

– 个人投资者:按10%税率征收(持股>1年免征);

– 企业投资者:需并入利润缴纳25%企业所得税。

三、优化策略

1. 分账户操作:

– 通过家庭成员账户分散收益,利用每人每年6万元免税额度;

– 需避免频繁转账引发反洗钱监管。

2. 离岸架构设计:

– 在香港设立SPV(特殊目的公司),享受5%股息税率;

– 成本:年维护费用约2万港元,适合资金量>500万投资者。

3. 政策性避税:

– 投资区域性股权市场(如新三板),部分地方政府提供税收返还。

四、风险警示

1. 稽查重点:

– 频繁大额资金往来、多账户协同操作;

– 跨境资金流动未申报。

2. 合规底线:

– 拒绝“阴阳合同”“虚假交易”等逃税手段;

– 年度纳税申报需完整披露配资利息与收益。

五、结语

税务成本可侵蚀30%以上利润,专业规划是长期盈利的必修课。

如何利用杠杆捕捉波段收益?

震荡市场中,股价上下波动频繁,配资投资者可通过灵活策略获取超额收益。本文提供三类实战技巧:

一、选股策略

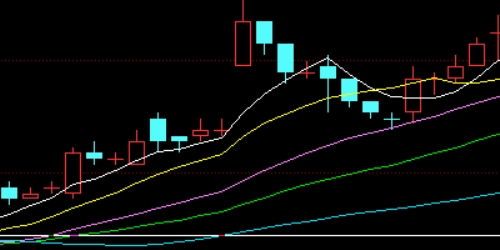

1. 高流动性标的:日均成交额超5亿元,避免流动性枯竭导致平仓困难。

2. 低波动蓝筹:如银行、公用事业股,减少突发暴跌风险。

二、时机选择

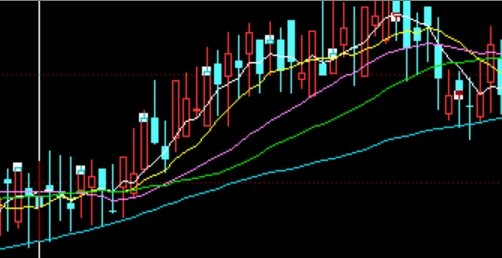

1. 顺势而为:在上升趋势中加杠杆,逆势操作风险极高。

2. 避开财报季:防止业绩暴雷引发股价闪崩。

三、仓位动态调整

1. 盈利加仓:浮盈超10%后,可追加部分仓位。

2. 亏损减仓:回撤达5%时,立即降低杠杆比例。

四、结语

震荡市配资需“快进快出”,纪律性是成功的关键。

杠杆资金如何成为股价波动的“隐形推手”?

股票配资的杠杆资金规模庞大,其集中流动可能引发市场异常波动甚至操纵风险。本文通过实证数据与监管案例,揭示杠杆资金对市场微观结构的影响机制。

一、杠杆资金的流动特征

1. 集中度分析:

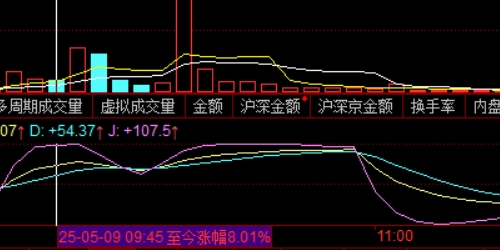

– 2023年A股场外配资存量约1.2万亿元,前5%账户控制65%资金;

– 单日亿元级资金进出可影响中小市值标的5%-10%波动。

2. 行为模式:

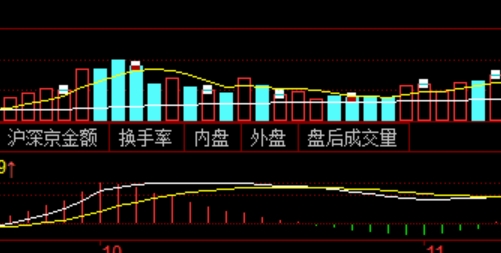

– 高频趋同交易:配资平台推荐标的引发散户跟风;

– 尾盘突击拉升:利用T+1规则制造次日溢价假象。

二、典型操纵手法

1. 信息耦合操纵:

– 先通过场外配资账户拉抬股价,配合自媒体释放“内幕消息”;

– 案例:某医药股1:8杠杆资金推动3连板,随后大股东减持套现。

2. 多账户协同:

– 控制数百个配资账户对倒交易,虚增成交量30倍以上;

– 监管难点:账户关联性识别滞后3-6个月。

三、监管科技应对

1. 图谱分析:

– 构建资金-账户-IP关联网络,识别异常子图;

2. 算法监测:

– 开发“杠杆操纵指数”(LMI),综合换手率偏离度、委比异常等10项指标。

四、投资者自保策略

1. 回避特征标的:

– 日均换手率突增5倍以上且缺乏基本面支撑;

2. 监测资金异动:

– 使用Level-2数据追踪大单净流入持续性;

3. 法律救济:

– 遭遇操纵导致损失可依据《证券法》第55条索赔。

五、结语

杠杆资金是中性的工具,但需警惕其被滥用于价格操纵。投资者应提升市场微观结构认知,避免成为“收割”目标。